Finanziarie

Quella bussola che ti porta diritto sugli scogli.

Con riferimento all’esito del referendum inglese che ha sancito l’uscita della Gran Bretagna dall’Europa vi segnalo un commento della casa di gestione Schroders che ritengo interessante.

Buona lettura.

Se vuoi approfondire leggi l’articolo: Quella bussola che ti porta diritto sugli scogli

01 luglio 2016

Brexit

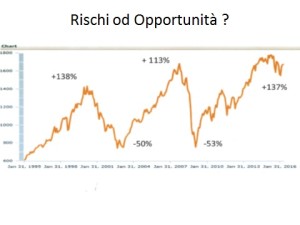

Questo è l’andamento del mercato azionario internazionale degli ultimi vent’anni; cosa possiamo dedurne? Cambiano le stagioni, crescono le foreste, cambiano i governi e … il mercato finanziario internazionale si comporta sempre allo stesso modo: ci sono fasi di discesa, dovute negli anni a cause differenti (crisi dei mercati asiatici, attacco alle torri gemelle di New York, fallimento Lehman Brother…) cui seguono sempre fasi di risalita altrettanto importanti.

Cosa volete farci questa è la vita … per fortuna!

Dico per fortuna perché noi tutti sappiamo che non potrebbe durare un mercato che sale sempre; se cerchiamo il motivo che spinge questo mercato a ripetersi sistematicamente, dobbiamo ricordare che dietro ad esso ci sono milioni di aziende in tutto il mondo, che cercano ogni giorno di migliorare il loro prodotto o di semplificare la vita ai loro clienti, alcune ci riescono altre scompaiono; poiché alle spalle di ogni azienda ci sono persone che cercano di creare valore realizzando la loro idea, allora capiamo perché si tratta di un motore spinto da una forza inesauribile, quanto lo sono i sogni delle persone in giro per il mondo.

Da alcuni mesi il mercato azionario è molto volatile e riflette le incertezze del momento, è di ieri l’esito del referendum inglese che ha deciso l’uscita della Gran Bretagna dall’Unione Europea, le persone come al solito sono preoccupate delle oscillazioni che vedono oggi Aggiungi un appuntamento per oggi( pensano: “ quest’incertezza non l’ho mai vissuta prima…” ) non accorgendosi spesso della grossa opportunità che si sta aprendo, per chi ad esempio sta comperando sul mercato andando ad approfittare degli sconti che si paleseranno.

Venti anni fa ho scelto di fare il consulente finanziario con lo scopo di affiancare le persone nella definizione dei loro “obiettivi di vita”, che sono molto fisici: definire la riserva per imprevisti in caso di necessità, decidere quanto destinare alla creazione di un capitale per sostenere i figli se ne dovessero averne bisogno dopo la scuola, definire quanto è necessario accantonare per poter fare una certa operazione immobiliare….e molto altro; lavoro dunque per fare il modo che quando ci sarà la necessità pianificata, ci siano anche le risorse per poterla coprire; questo è quello che mi chiedono solitamente i clienti che seguo, non certo le speculazioni con i loro risparmi!

E’ per questo che deciso l’orizzonte di tempo su cui vigliamo lavorare, i principi che mi guidano nella scelta degli strumenti finanziari e dei mercati son sempre gli stessi:

- Diversificazione molto elevata, a livello mondiale: evitando di concentrare su poche scommesse il nostro risultato e puntando a ridurre la profondità delle oscillazioni che la nostra “nave” incontrerà durante la sua rotta per arrivare al porto fissato.

- Assistenza: la parte più importante del mio lavoro consiste poi nel seguire il progetto, adeguandolo ad eventuali cambiamenti negli obiettivo decisi con il cliente, ed eventualmente cambiando alcuni degli strumenti finanziari scelti a su tempo, se i mercati ci offrono opportunità più interessanti.

Tutto resta confermato.

24 giugno 2016

Banca Widiba… dove sta andando?

Le persone che incontro, qualche volta, mi chiedono notizie sulla banca che ho scelto come mandante per appoggiare i clienti che seguo: Banca Widiba.

L’altro giorno ho letto sul Corriere della Sera un’intervista ad Andrea Cardamone, l’amministratore delegato ma soprattutto l’inventore di Widiba; dedicate qualche minuto alla lettura dell’articolo che allego, è molto utile per capire lo spirito con cui è partita la sfida di Banca Widiba, e a cosa punta il progetto che ruota intorno al servizio assoluto e alla semplificazione: una sola certezza mi pare… con Widiba è difficile annoiarsi!

Se vuoi approfondire leggi l’articolo apparso su SETTE il 03 giugno 2016: Più che nell’economia dei capitali viviamo nell’economia delle idee

06 giugno 2016

Così trovi il consulente giusto.

Spesso mi capita di confrontarmi con persone che conoscono perfettamente la loro attività e sono veramente molto puntigliose nel vagliare le soluzioni migliori, quando si tratta di prendere una decisione in proposito; mi stupisco dunque quando parlando con le stesse persone mi accorgo che il tempo che dedicano alle decisioni riferite ai loro investimenti finanziari sia veramente poco, spesso viene vissuto come una “perdita di tempo”. Si preferisce subito scegliere tra qualcuno dei prodotti offerti al momento, senza considerare se si tratta della soluzione più giusta in funzione degli obiettivi di vita e della diversificazione del portafoglio. Personalmente ritengo che, soprattutto nella fase di definizione del progetto d’investimento, cliente e consulente, DEVONO ritagliarsi tutto il tempo necessario a capire cosa è stato fatto in passato, quali sono gli obiettivi di vita da realizzare, e quali sono le caratteristiche che deve avere l’operazione.

Se vuoi approfondire leggi l’articolo apparso su Il Sole 24 Ore che allego: Così trovi il consulente giusto

21 aprile 2016

ABC della finanza, perchè Togo e Zambia battono l'Italia

Anche se l’articolo è del 25 novembre 2015, ritengo possa essere molto utile una buona lettura, soprattutto in questo momento di grande “confusione finanziaria”.

Banche che vengono salvate, banche in difficoltà, tassi prossimi allo 0%, mercati finanziari che “ballano”; ma come orientarsi in tutta questa confusione?

Come può oggi il risparmiatore fare delle scelte consapevoli se la sua “Educazione finanziaria” è ridotta in questa maniera: 63^ nella classifica mondiale dietro a qualche paese africano.

Le domande fatte nell’indagine non sono complesse (provate a fare il test di 5 domande così da mettere alla prova la vostra conoscenza finanziaria: TEST) eppure solo il 37% degli italiani interpellati ha saputo rispondere correttamente.

Ci sono studi (l’Inghilterra lo insegna) che dimostrano che una maggiore cultura finanziaria ci permette di essere più ricchi.

La riflessione che sorge spontanea è: ma visto che l’italiano non ha una cultura finanziaria adeguata, come farà le sue scelte? Si ostinerà a fare da solo? Sarà in grado di scegliere il giusto intermediario, o continuerà a fidarsi solo delle conoscenze “pigre”?

Leggi tutto »

11 aprile 2016

Obbligazioni e rendimenti negativi: insieme contro il buonsenso economico

Obbligazioni con rendimento negativo: una grande distorsione.

Il mondo pullula di obbligazioni che offrono un rendimento negativo: guardate il grafico, relativo ai 10 mercati obbligazionari più importanti al mondo.

Quindi gli investitori che acquistano oggi un’obbligazione a rendimento negativo e la detengono fino alla scadenza otterranno meno denaro di quello che avevano in partenza.

A me basta scriverlo per provare un discreto senso di disagio.

Va anche peggio se guardiamo ai rendimenti reali, depurati cioè dall’inflazione: sono riportati nella tabella seguente, dove il rosso dei rendimenti negativi domina ovunque, in tutti i Paesi e su tutte le scadenze. Bisogna andare sulle scadenze trentennali per trovare un po’ di verde…

Ma perché diavolo un investitore dovrebbe acquistare queste obbligazioni a rendimento negativo e accettare di perdere soldi in modo certo?

C’è qualcuno che ha dei validi motivi per sfidare il buon senso economico.

Ad esempio perché l’acquisto di obbligazioni fa parte del proprio mandato istituzionale: è il caso di banche centrali, banche, fondi pensione e assicurazioni, che li detengono come riserve in divisa, oppure a fronte di passività, o per via di requisiti regolamentari. Ci sono poi i gestori di ETF e fondi, che li acquistano perché sono bond presenti nei loro indici di riferimento (o benchmark).

Poi c’è chi, con intento speculativo, acquista un titolo con rendimento negativo nella speranza che il suo rendimento scenda ancora (facendo salire il prezzo), per poi rivenderlo traendone un guadagno. E c’è chi – soprattutto investitori istituzionali – “parcheggia” liquidità in obbligazioni, aspettando di investire altrove a migliori condizioni, anche se sa che ciò ha un costo.

Queste sono motivazioni, come dire… contingenti. Perché resta il fatto che vedere rendimenti obbligazionari reali negativi va contro ogni logica economica. Introduce distorsioni mostruose nell’economia.

Basta andare alla radice dell’idea di tasso d’interesse reale: ignorando il rischio di default (peraltro presente), il rendimento reale remunera il fatto che ci si priva del denaro con cui si possono acquistare beni o servizi per darlo a qualcun altro. Perciò se il rendimento reale è negativo significa che non si desidera essere remunerati per questa privazione, ma anzi si è disposti a pagare.

Senza dilungarci oltre, è molto chiaro che oggi dobbiamo capire meglio dove mettere i propri risparmi, consapevoli che non esistono più scelte semplici. E come dicono gli americani: “Non esistono pasti gratis”, ed è per questo che dobbiamo dedicare il tempo necessario per “guadagnarci il guadagno”.

Buona lettura.

24 marzo 2016

Pensiamo prima di farci spaventare.

Mercati turbolenti: istruzioni per l'uso

Il filosofo e santo cattolico Sant’Agostino insegna, in un famoso aforisma, che La massa non deve essere seguita. Mettere in pratica questo insegnamento è particolarmente arduo in ambito finanziario e solo il tempo ci darà ragione (ma nel mentre tante insidie comportamentali).

Vi invito a guardare il video, cliccando sul link sotto che riassume bene l’approccio che dobbiamo adottare/mantenere per approfittare e non subire le fasi di turbolenza che ciclicamente attraversano i mercati.

Buona visione.

Mercati turbolenti: istruzioni per l’uso

03 febbraio 2016

Banche: crisi bancarie e Bail-in.

Con il primo gennaio 2016 anche l’Italia ha recepito la normativa europea riferita al cosidetto Bail-in: in sintesi nel caso in cui una banca vada in crisi perché mal gestita, prima che intervenga lo Stato, verranno coinvolti gli azionisti e gli obbligazionisti di quella banca; questa importante novità si è intrecciata in queste settimane con altre due notizie:

1) la crisi di quattro banche italiane “di provincia” (Banca Etruria…….) che ha comportato l’azzeramento del valore delle azioni e quello delle obbligazioni subordinate in mano a tanti “ignari” investitori, con l’obiettivo di evitare il fallimento.

2) la pesante svalutazione delle azioni possedute dai soci della Banca popolare di Vicenza e della Veneto banca, resasi necessaria proprio per rafforzare patrimonialmente tali istituti ed evitare danni maggiori.

In entrambi i casi si sono verificate perdite in capo ad investitori che avevano dato fiducia alla loro “banca storica” (pensando forse di conoscerla meglio) investendo somme più o meno consistenti direttamente sulle azioni o sulle obbligazioni di tali istituti.

Al fine di aiutare le persone meno informate a farsi un’idea chiara di quali sono i casi in cui gli investitori sono chiamati a rispondere per l’eventuale crisi della banca con cui lavorano, allego alla presente una semplice guida che consiglio a tutti di leggere; so che avete poco tempo… ma vi assicuro che è di immediata comprensione e può servire per evitare errori: In altre parole Tu e il BAIL-IN

14 gennaio 2016